由于移动互联网的迅速扩展,客户偏好和行为发生了极大的变化,线上渠道逐渐替代线下渠道。而随着线下渠道的关闭,各个银行也都在加大移动渠道的建设。银行传统网点和渠道营销应该如何转型呢?一起来看一下吧。

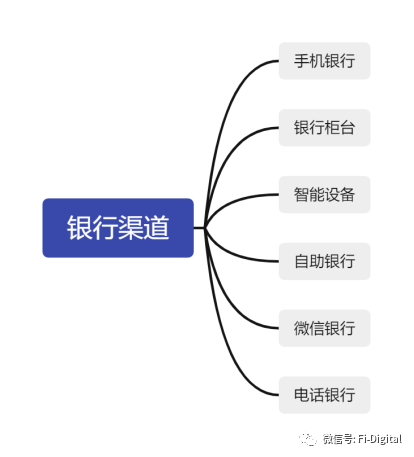

从传统商业银行的角度来分析,所有渠道是逐步建设起来的,先有网点,再有自助银行,然后是电话银行网上银行,智能手机出现之前还有短信银行,后来才有了现在的手机银行、掌上银行和微信银行等,各渠道分属不同部门管理,渠道准入规则,收费等都有差别。

渠道建设的时间有先后,又分属不同部门管理,很多商业银行的渠道都有单独的一套运行规则,甚至连客户信息在各渠道保留的都不一样,渠道各自为阵,互相拼抢业务,每个网点柜员面对各渠道的考核压力下,往往不知所从,这不仅仅是资源的浪费,更对服务客户造成了许多困难,这需要在渠道流程设计上体现效率的提升。

营销转型最重要的变化就是渠道变革。由于移动互联网的迅速扩展,客户偏好和行为发生了极大的变化,线上渠道逐渐替代线下渠道,银行新设的物理网点在逐年减少,而关闭网点在逐年增加,这些年银行网点由净增变成净减。

随着线下渠道的关闭,各银行都在加大移动渠道的建设,商业都加速在线下扩展渠道,并且通过数字化平台重新设计自己的运营流程。全渠道的数字化产品从根本上改变了银行与客户接触的方式,并且整体的客户体验、客户营销和运营产生了深远的影响。

网点和线上整合、产品数据化是商业银行这些年发展与创新的方向,例如近年来招商银行大力投入数字化转型和科技创新能力,全面转型手机银行,以招商银行App和掌上生活App为阵地,探索和构建数字化获客模型,这两大App已经成为招商银行产品创新和用户运营的主要平台。

一、银行网点面临的挑战线下服务普及导致去网点客户减少,且部门网点客户到店体验不佳、互动性差。客户体验差影响客户到网点意愿,造成客户流失。

商业银行传统模式营销成本较高中,不够精准且营销范围仅限于周边,目前客群有限,大量的长尾客群无法服务。

银行网点引入智能化系统、设备,缩减柜台数量,网点的业务流程、岗位定位、服务营销都发生了变化,网点管理模式需要重塑。

国内很多银行开始尝试将前中后进行进一步分离,部门银行也成立了一个跨业务、跨线上线下的全渠道部门,我们在数字化转型中如果仅通过一个部门合并和变更还是远远不能达到转型的目标和效果。

全渠道面对于用户首先需要考虑的是渠道差异下如何保证最优的用户体验,目前商业银行发布和上架产品时会针对不同的渠道有不同的产品,更多的时候同一个产品交付时未考虑线上和线下渠道的差异性和便利性。

二、银行渠道的价值定位银行进行数字化转型随之而来的就是全渠道转型,首先需要明确渠道的价值定位。内部要打通银行各个分支行、各个业务线之间的渠道,包括所有的线上和线下渠道、人工和虚拟渠道。同时也要打通外部同生态合作伙伴之间的渠道。通过数字化驱动的智能化,把渠道无缝融合起来。

商业银行进行全渠道转型首先要明确渠道的价值定位。内部要打通银行各个分支行、各个业务线之间的渠道,包括线上和线下渠道、人工和虚拟渠道,同时也要打通外部合作伙伴之间的渠道。

然后全渠道的核心是数字化转型驱动的智能化,通过数字化以手机银行为核心把线上和线下渠道无缝的融合起来,让用户触达到银行所有渠道都能得到一致的产品体验。银行进行全渠道转型首先要明确渠道的价值定位,提出三个核心方向:

一体:内部要打通银行各个分支行、各个业务条线之间的渠道,包括线上和线下渠道、人工和虚拟渠道。同时也要打通外部同生态合作伙伴之间的渠道。

智慧:全渠道的核心是数字化驱动的智能化,如何通过智能化方式把渠道无缝的融合起来,这是全渠道和过去“跨渠道”、“多渠道”概念的差别。

上一篇:银行传统网点和渠道营销如何转型? 下一篇:价值创造链路及经营计划

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。