随着数字化时代的到来,银行也步入了转型阶段,数字化升级过程中,营销数字化是其转型的重要突破口。转型涉及到的是整个体系的改变,那么, 商业银行怎么建设营销数字化体系?作者总结了几点思路,与你分享。

银行数字化转型是一个宏大的项目,不仅要优化业务流程,提升技术架构,也要落实到数字化服务的升级上,其中营销数字化是银行转型的重要突破口。

线上营销以用户为中心构建场景化营销策略,能够做到精准营销。除了具备线下活动盘活存量客户、维系客户的效果,还能有效地拉新客户,将客户引流到自有私域流量池,有利于促进转化,增强客户对平台的黏性。

很多银行对线上营销的体系不够成熟,认为开发一套营销管理系统,再升级个APP,就可以短时间达到数字化的效果了。等到系统轰轰烈烈的升级上线后,才发现并没有带来太多变化。用户拉新还是很难、用户没有留存、资产规模也没有新增。

通常来说数字化单靠一个点的优化和一个系统的上线很多时间不会有正反馈,有的时候反而可能会拖累原有的运营效率和流程。无论在任何机构转型总是很难,涉及到不是一个点、一条线,而是银行的整个体系的支持和改变。

一、营销数字化基础

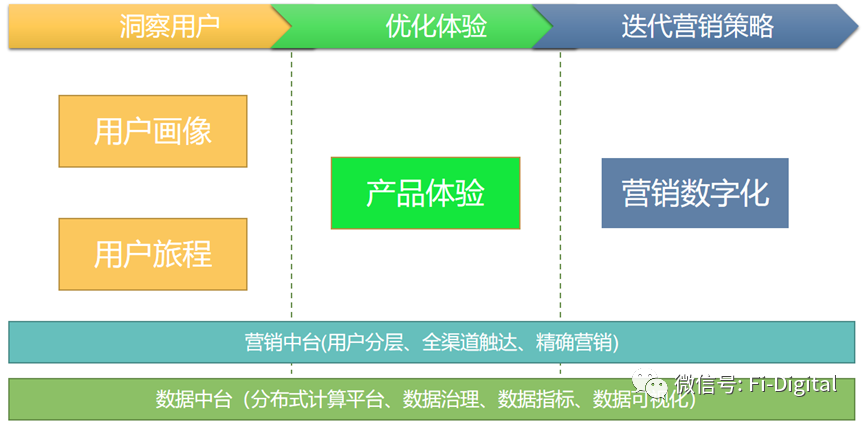

营销体系首要需要的是底层基础的支撑,完善的中台体系还应该包括数据中台、技术中台、业务中台和营销中台等。其中关键之一的是数据中台,基于线上的营销要有数据的闭环。完善的数据中台需要从采集数据开始、数据汇聚整合、数据治理加工、数据可视化和数据价值驱动业务,

基于底层的数据支撑,上层要搭建银行的用户洞察能力,需要分析用户的体验旅程,用户旅程是商业银行提升客户体验的重要工具之一。用户旅程能够帮助银行拥有客户视角,设身处地了解用户,了解客户在不同渠道、不同场景、不同触点下的想法、情绪和行为,洞悉客户的真实需求,全流程的管理客户体验。

通过分析用户旅程和建立用户画像平台,对用户数据进行标签化,不同客群需要有针对性的优化产品体验和差异化的营销。

比如:

使用产品的用户有什么特征?

存款用户有什么特征?

购买理财的用户有什么特征?

贷款用户有什么特征?

目标用户在什么地方?处于哪个年龄段?有什么喜好?

然后再能讨论如何精准的营销数字化,传统的银行营销前需要做大量准备工作,粗放式的筛选客群、重新开发营销活动和营销工具、采用传统营销触达方式,营销后并没有完善的数据分析工具,无法实时跟踪营销效果和调整营销策略。

营销过程是需要一个成体系的营销中台,首先需要根据用户画像来选择需要营销的客群,匹配合适的营销活动和触达方式,从粗放式到精细化,将银行的用户群体切割成更细的粒度,辅以短信、推送、邮件、活动等手段,关怀、挽回、激励等策略。

营销过程中可以实时分析营销数据,根据数据反馈来调整营销策略,我们在营销过程中,需要分析相关的营销方式。

比如:

复购:针对客户如何做二次营销,了解这类客群有什么特征。

促活:沉睡客户的特征是什么,如何去激活这类客群,沉睡了多久,使用什么样的方式和手段去促活。

拉新:产品目前的用户都是什么类型、性别、年龄和出入地点,如何去拉新用户、使用什么样的策略和营销手段,营销费用投入后拉来的客户都是什么样的客户,成本如何,如何来改进营销方式来减低营销成本。

二、提升用户体验客户是商业银行竞争的焦点,要提高盈利能力,就要关注客户的价值挖掘。从客户需求的角度来看,不同层级和类型的客户需求是不同的。互联网时代的客户个性化越来越多,如果想让客户的满意度越来越高,要求银行提供不同的客户提供个性化的产品和服务,为了满足这些多样化的差异化需求,就需要对客户群体按照不同的标准进行客户细分。

商业银行有大量的存量客户,包括存款客户、贷款客户、信用卡客户和理财客户等,需要银行对存量客户分类分层来管理,做好存量客户的营销和运营,挖掘存量客户的价值。从客户价值来看,不同的客户为银行提供的价值是不同的,银行需要知道的细分客户的价值、重要性、差异化。

上一篇:一年消费10万亿,品牌如何抓住女性用户? 下一篇:基于7Ps营销管理理论中的促销与过程

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。